2015���ԁ���������Ї����^��(j��ng)��(j��)�p�ى����Ӵ����������A(ch��)�O(sh��)ʩ���O(sh��)Ͷ�Y���ٺͷ��خa(ch��n)Ͷ�Y�����p�p�»������ȫ��ˮ�������½����铌ռ�^(q��)����~�����ˮ���ИI(y��)���������������օ^(q��)��������������Ч���^�������ˮ���ۃr(ji��)�����ߵͣ��ИI(y��)���wӯ����������½������ҡ��Ϗ�(qi��ng)�������B(t��i)���@�����

����I(y��)��(j��ng)�I��ؔ(c��i)��(w��)��r������ˮ����I(y��)���������Ҏ(gu��)ģͬ���@���»���������ǽ�(j��ng)���ԓp��Ӱ������������ˮ����I(y��)���I�I(y��)��(w��)̝�p��(y��n)������������ڂ���(w��)ռ���^����������������(j��ng)�I�F(xi��n)�����y�Ԍ�(sh��)�F(xi��n)�������D(zhu��n)�����ⲿ���Y�����^������ͬ�r(sh��)������������ИI(y��)�^(q��)�����^��(qi��ng)��������^(q��)�����΄ݳʬF(xi��n)���@������M(j��n)������ͬ�^(q��)���ˮ����I(y��)��(j��ng)�IЧ��Ӱ푳̶Ȳ�ͬ������S��ɽˮˮ�����Â��`�s�¼����l(f��)��������I(y��)����(d��ng)���L(f��ng)�U(xi��n)�ӄ���������(y��ng)��(y��n)���Y��朔����L(f��ng)�U(xi��n)��

չ��2016��ˮ���ИI(y��)���ИI(y��)���������֧���^������؛�������^�錒��������S������(w��)Ժ���_���{(di��o)���c(di��n)�I(l��ng)��̶��Y�a(ch��n)Ͷ�Y���(xi��ng)Ŀ�Y����������δ���̶��Y�a(ch��n)Ͷ�Y������(w��n)��������������(xi��ng)ĿͶ�Y��ش���һ���Ĝ��������������������y��Ѹ�ٸ��������ИI(y��)���o�������a(ch��n)�ܜp����������a(ch��n)�ܹ��o�����^ʣ��(y��n)�أ��ИI(y��)�Y�a(ch��n)���D(zhu��n)���½��đB(t��i)���Դ��������ИI(y��)���w�����ڹ��o��(c��)�ĸ��Ƅ�(d��ng)���a(ch��n)�ܵ���̭�������(hu��)��(c��)������̭�͘�(bi��o)̖(h��o)ˮ���������32.5ˮ��a(ch��n)��ռ���^�����������̭�v�̌��^�����L���

ˮ���ИI(y��)��I(y��)�����L(f��ng)�U(xi��n)�����ֻ��ґB(t��i)�������@��������������څ^(q��)���(n��i)���A(ch��)�O(sh��)ʩ���O(sh��)�������M(j��n)�����^�õ؈�(zh��)���ޮa(ch��n)���r(ji��)��ƽ��ӯ����������I(y��)��������܉����ИI(y��)����ȵ��������б���������(w��n)���Ľ�(j��ng)�I�B(t��i)���������^(q��)������������r(ji��)����m(x��)�������������ܭh(hu��n)���ɱ���������Ӱ푴����I(y��)���ӯ��ǰ�����n���һζ��؛�Ō��ɣ��������Y�ɱ������ĸ����Ͻ�Q��ӯ�������»����Y�����������Ӵ�Ȇ��}�����

һ������ИI(y��)�śr

ˮ����һ�N��Ҫ���YԴ�Ժ�Ӱ푇���(j��ng)��(j��)�l(f��)չ�Ļ��A(ch��)�Ԯa(ch��n)Ʒ����Ŀǰ�Ԍٲ�������Ļ��A(ch��)��������������Ҳ����؏�(f��)�����������ˮ��һ�㰴��;�����ܿɷ֞�ͨ��ˮ�����������ˮ�������ˮ���������������տ�����(qi��ng)�ȿɷ֞�32.5ˮ�ࡢ42.5ˮ�༰�����ߘ�(bi��o)̖(h��o)����52.5���62.5��ˮ��ȡ�ˮ�����a(ch��n)���·֞��傀(g��)�^�̣�ԭ���_�����������Ƃ䣨��ĥ������������џ������ˮ���Ƴɣ���ĥ�����ˮ���b�\(y��n)������е��P(gu��n)�I���E�������Ƃ䡢�����џ���ˮ���ĥ���A������Q����ĥһ������

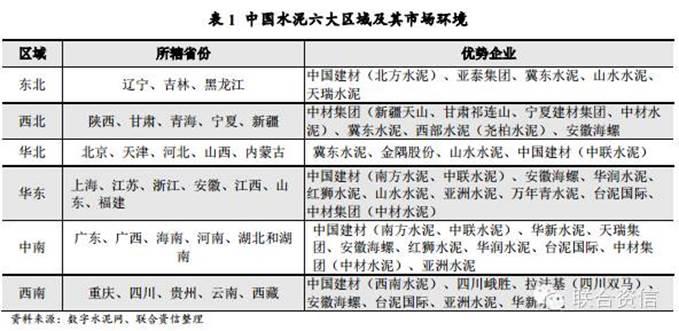

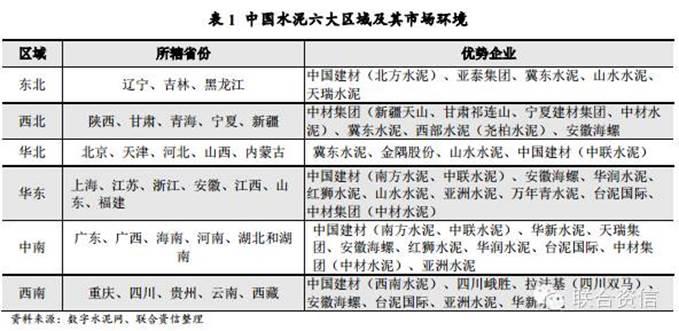

ˮ��a(ch��n)Ʒ��λ�r(ji��)ֵ�Ͷ���λ����������\(y��n)�M(f��i)ռˮ���ۃr(ji��)�ı����^�ߣ��������@���N�۰돽�������Ї��|���غ�һ����ˮ��a(ch��n)Ʒ���N�۰돽�����_(d��)��500��������������������������������ɽ�؞����ĵ^(q��)�����Ѱ돽��(y��ng)��200�����ԃ�(n��i)��������ˮ���N���Ј��돽���ƣ���I(y��)�g�ĸ�����Ҫ���F(xi��n)�څ^(q��)����(n��i)�������Ї�ˮ���ИI(y��)�����֞����(g��)�������]�ą^(q��)���Ј����mȻ�ʬF(xi��n)ȫ��ˮ���ИI(y��)���ж��^�����������ijһ�^(q��)���(n��i)�������F(xi��n)���ж��^�ߵ����c(di��n)��������ܸ��^(q��)����Y(ji��)��(g��u)�����������ҳ̶��������λ�ã�Ӱ����a(ch��n)�ɱ����\(y��n)ݔ�M(f��i)�ã���Ӱ��������^(q��)���g��ˮ���r(ji��)�������ˮƽ��һ�����������(b��o)�挢�Ї��֞�����6��(g��)�^(q��)���M(j��n)�з�����������^(q��)���(n��i)�Ј��h(hu��n)��������r����(hu��)�ں����������w�F(xi��n)�����

����ˮ�ౣ��r(sh��)�gͨ���^�̣������η��خa(ch��n)�������ʩ����������Ӱ푣�ˮ����N��Ҳ�������@�ļ���(ji��)�������ȫ�������(sh��)�^(q��)����������(ji��)���g�������(d��ng)�^������ͨ����ˮ���N�۵ĵ�������ˮ���S�ڴ����gͣ�G���������������Ϸ��^(q��)���꼾�����������(d��ng)����������ˮ���N�۵ĵ�����12�·ݼ�һ����������ܚ������Ӱ�������DZ����^(q��)ˮ���ИI(y��)������

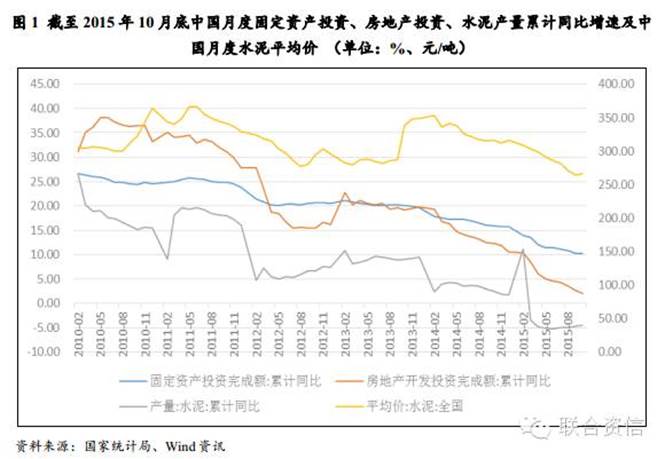

������A(ch��)��������ˮ�౻�V����(y��ng)���ڹ��I(y��)��������������ý�����������ͨ���̡�ˮ�����̡����۹���������늹�������������O(sh��)�������I(y��)���̽��O(sh��)���I(l��ng)�������������ˮ���ڇ���(j��ng)��(j��)�l(f��)չ�е���Ҫ��λ������������ˮ���ИI(y��)�c���^��(j��ng)��(j��)�l(f��)չ���̶��Y�a(ch��n)Ͷ�Y�����P(gu��n)���^���������ܺ��^��(j��ng)��(j��)Ӱ��@����2015���ԁ������S���Ї����^��(j��ng)��(j��)���ٷž������ˮ���ИI(y��)���w�ʬF(xi��n)����څ�����������ϱ��^(q��)��ֻ��B(t��i)���@��������

������������

1. �ИI(y��)����

���Ї�ˮ����������M(f��i)����Y(ji��)��(g��u)�����������A(ch��)�O(sh��)ʩ���O(sh��)�ͷ��خa(ch��n)�_�l(f��)���O(sh��)̎�����M(f��i)����(d��o)��λ�����������Ͷ�Y���������I(y��)����r(n��ng)�I(y��)���a(ch��n)���O(sh��)�ȣ�Ҳ��ˮ���Ј���������ĽM�ɲ��֣��䌦32.5��(bi��o)̖(h��o)��ˮ��a(ch��n)Ʒ�������^��������������w��������������A(ch��)�O(sh��)ʩ���O(sh��)����������خa(ch��n)Ͷ�Y������(d��ng)ˮ���������L������(d��o)�����������Ͷ�Y������r�Q����ˮ����������

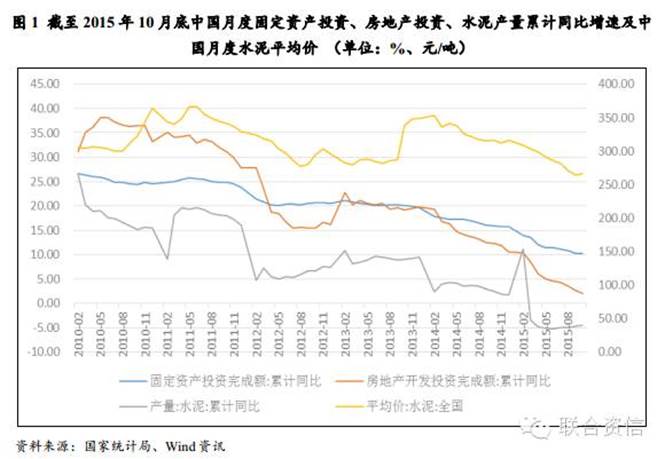

���A(ch��)�O(sh��)ʩ���O(sh��)������ͨ�\(y��n)ݔ���F·����·����܉����ͨͶ�Y�������ˮ��ˮ늺����O(sh��)ʩ�(xi��ng)Ŀ���O(sh��)�ȹ̶��Y�a(ch��n)Ͷ�Y�������Ŀǰ�nj�ˮ����������(d��ng)��ֱ�ӵ��ИI(y��)��2015��ǰ�������Ї�GDPͬ�����L6.9%�������ȡ���7������(j��ng)��(j��)���Љ����Ӵ��������Ͷ�Y���ٳ��m(x��)�»��B(t��i)��δ������mȻ�S�����������(xi��ng)Ŀ�ļӿ����M(j��n)��ˮ���Ј������»�څ�ݜp��������������y�Եõ��������D(zhu��n)������2015��1~9���������ˮ���������h(hu��n)�������O(sh��)ʩ����I(y��)�̶��Y�a(ch��n)Ͷ�Y��Ӌ(j��)ͬ�����L20.3%��������С�����������·�\(y��n)ݔ�I(y��)�̶��Y�a(ch��n)Ͷ�Y��Ӌ(j��)ͬ�����L18.1%����������ٻ���0.3��(g��)�ٷ��c(di��n)������F·�\(y��n)ݔ�I(y��)�̶��Y�a(ch��n)Ͷ�Y��Ӌ(j��)���L�H��1.8%������Ͷ�Y���ٴ�������������ˮ��Ͷ�Y�����������F·�\(y��n)ݔͶ�Y���ٴ���´������·�\(y��n)ݔͶ�Y�����^�m(x��)�ž����M������ԁ�����(f��)�(xi��ng)Ŀ�^������������܌��������(y��n)��Ӱ�������������ش��(xi��ng)Ŀ���O(sh��)���M(j��n)��������������Ͷ�Y�M(j��n)�ȵ����A(y��)������ˮ��������ľ����y��Ť�D(zhu��n)������

���خa(ch��n)Ͷ�Y���棬2015��1~9�����ȫ�����خa(ch��n)Ͷ�Y7.1�f�|Ԫ��ͬ�����L2.6%����^1~8�»���0.9��(g��)�ٷ��c(di��n)���ʬF(xi��n)�����ٻ���B(t��i)����������cȥ��ͬ����ȣ����ٻ���9.9��(g��)�ٷ��c(di��n)�������@ʾ�����خa(ch��n)�Ј��ď�(f��)�K���ڃ�(n��i)�y�Ԍ�(sh��)�F(xi��n)�����خa(ch��n)�_�l(f��)��I(y��)����ʩ����e693652�fƽ�������ͬ�����L3.0%�����ٱ�1~8�·����0.5��(g��)�ٷ��c(di��n)������������_����e114814�fƽ�����������½�12.6%���������^1~8�·���խ4.2��(g��)�ٷ��c(di��n)�����

�ĈD1��������������������Ї��̶��Y�a(ch��n)Ͷ�Y���ٳ��m(x��)�»�����e�Ƿ��خa(ch��n)Ͷ�Y���ٳ��F(xi��n)�����������ֱ��Ӱ푵�ˮ���Ј����a(ch��n)�������ۃr(ji��)���������߽����ʬF(xi��n)ͬڅ��׃��(d��ng)����M(j��n)��Ӱ�ˮ���ИI(y��)����Ҏ(gu��)ģ��

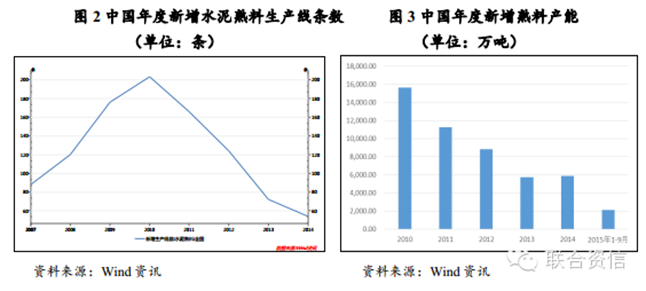

2.�ИI(y��)���o

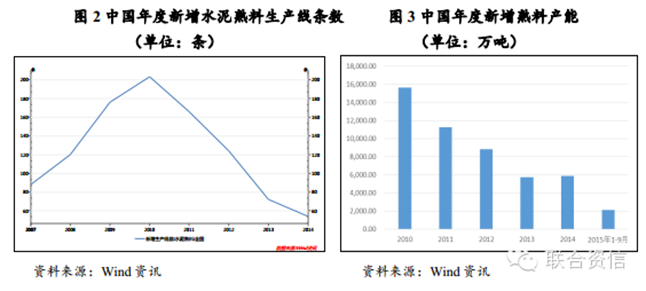

2014��ȫ������Ͷ�a(ch��n)ˮ���������a(ch��n)������54�l���������Ӌ(j��)����������Ϯa(ch��n)��5877.60�f��������c2013���ƽ��������������ϵ^(q��)�����a(ch��n)������������������Ξ��A�|�������������������A���������͖|���^(q��)����2015��1~8������ȫ���������Ϯa(ch��n)�܃H2129.60�f������H��2014��ȫ���36.23%��������2015���ԁ�ˮ���ИI(y��)���w�����΄ݲ����A(y��)����������ɹ����΄ݸ��Ӈ�(y��n)��������w�������mȻ������ˮ��a(ch��n)���^�����L�õ������������ˮ���ИI(y��)�̶��Y�a(ch��n)Ͷ�Y�����»���������ȫ��ˮ���Ј��a(ch��n)���^ʣ�F(xi��n)����Ȼ��(y��n)�������

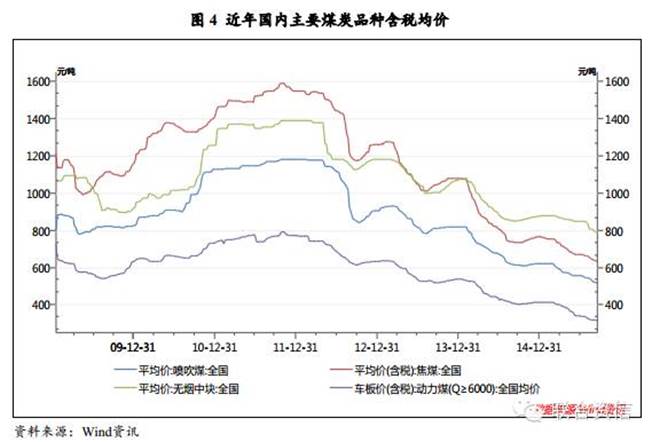

3. ����ԭ���Ϸ���

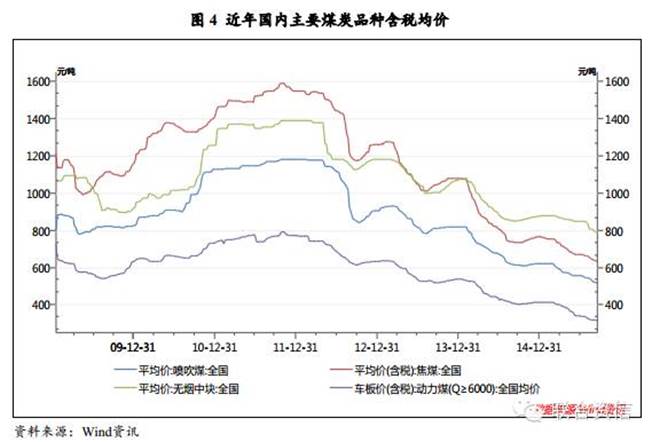

ú���늳ɱ���ˮ���������a(ch��n)�ɱ���ռ���_(d��)60%���ң�ú̿�������r(ji��)��׃����ˮ��ɱ�Ӱ푴�ú̿�r(ji��)����������2011���ļ����ԁ����S�������������ٷž�������ú̿�r(ji��)���ձ���F(xi��n)�»��B(t��i)�ݣ��M����2012���2013���ļ���������ú�r(ji��)�ڼ���(ji��)�����غʹ̼�����Ӱ��£����^�̕����{(di��o)����������w��������ڇ���(n��i)ú̿�ИI(y��)���������΄ݳ��m(x��)�������ȫ��ú̿������ú�r(ji��)���w̎�ڳ��m(x��)����ͨ�������2016��ú̿�ИI(y��)�Ԍ����m(x��)���������������w�Ͽ���ú̿�r(ji��)����µ�һ���̶��Ͼ�����ˮ���ИI(y��)�ijɱ��ˉ������ú̿�r(ji��)���Ԍ��S�ֵײ�������֡�

2015���������(j��)�����Ұl(f��)չ�ĸ�ί�P(gu��n)�ڽ���ȼú�l(f��)��ϾW(w��ng)늃r(ji��)���̘I(y��)��늃r(ji��)���֪ͨ�����l(f��)�ăr(ji��)��2015��748̖(h��o)��Ҏ(gu��)������4��20�����������ȫ���y(t��ng)һ���{(di��o)ȼú�l(f��)��ϾW(w��ng)늃r(ji��)���̘I(y��)��늃r(ji��)��������ȫ��ȼú�l(f��)��ϾW(w��ng)늃r(ji��)ƽ��ÿǧ�ߕr(sh��)���{(di��o)�s2���X��ȫ�����̘I(y��)��늃r(ji��)��ƽ��ÿǧ�ߕr(sh��)���{(di��o)�s1.8���X�����늃r(ji��)�{(di��o)����2015��4��20������(zh��)������늃r(ji��)С�����{(di��o)һ���̶��Ϝp�pˮ����I(y��)��늳ɱ������M(j��n)��2015�������Ї�����(sh��)ʩ�µ�����ĸ﷽���������2015��3��15���������(w��)Ժ�l(f��)�����P(gu��n)���M(j��n)һ�������w�Ƹĸ��������Ҋ�����˴θĸ﷽�����_�ˡ������_������һ��(d��)��������(qi��ng)�����Ŀ��w˼·�����늂�(c��)�������_���@�����ܴ�����늌ӉŔ�������׃Ŀǰ늾W(w��ng)��˾�y(t��ng)ُ�y(t��ng)�N�ĉŔ���������������I�u�p������ֱ����Մ������Q����������늃r(ji��)�����ܽo��C(j��)�M�l(f��)���I(y��)�ṩ�M(j��n)һ���Ą�(chu��ng)�����g������ͬ�r(sh��)������(n��i)ˮ���ИI(y��)���˹�(ji��)�s��늳ɱ����Ŀǰ�������ɷ�ˮ�����a(ch��n)��I(y��)���M(j��n)���꼃�͜�����l(f��)늼��g(sh��)���죬����l(f��)늿ɞ�ˮ����I(y��)���a(ch��n)�ṩһ���������������������ԣ�늃r(ji��)׃��(d��ng)��ˮ����I(y��)���a(ch��n)�ɱ�Ӱ������^С������

�����ИI(y��)�����^(q��)���\(y��n)����r

1. ˮ��a(ch��n)��

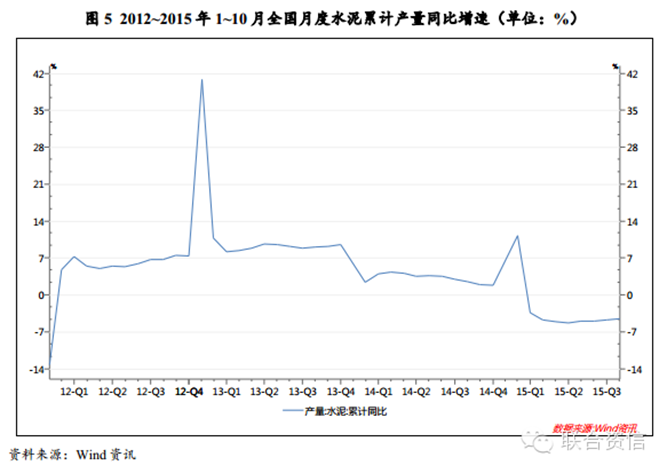

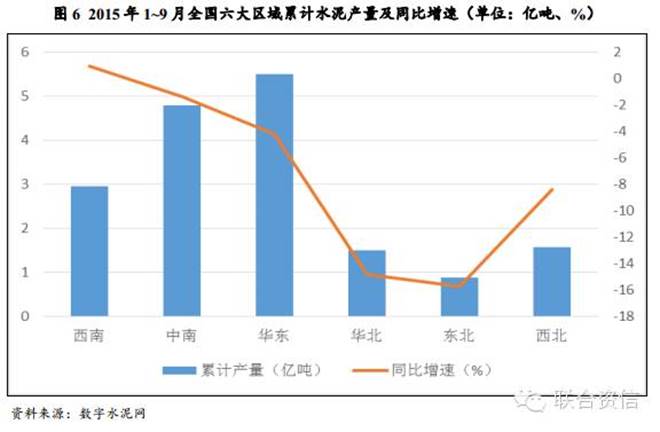

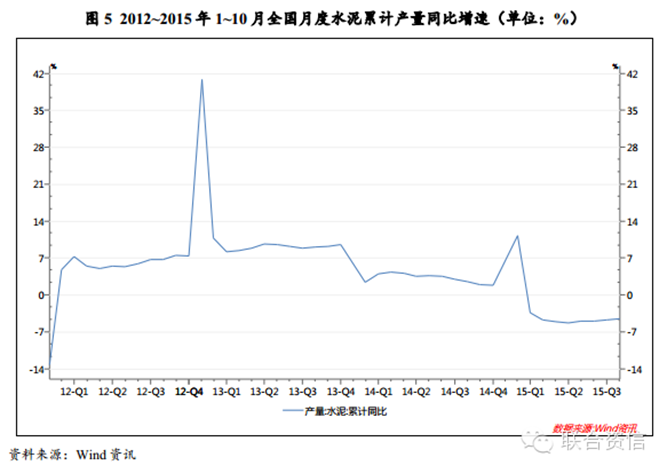

2014����ǰ�������Ї��¶�ˮ����Ӌ(j��)�a(ch��n)��ͬ�����ٞ���ֵ�����M(j��n)��2015���ԁ����������Ӌ(j��)�a(ch��n)��ͬ���_ʼ�ʬF(xi��n)ؓ(f��)���Lڅ�����2015��1~9�£��Ї���Ӌ(j��)ˮ��a(ch��n)��17.23�|���������cȥ��ͬ����Ȝp��8500���f����ͬ���½�4.7%��������c1~8����ȣ��½����Ȝp��0.29��(g��)�ٷ��c(di��n)���9�·݆���ˮ��a(ch��n)��2.18�|����ͬ���½�2.54%�����^���½����p��1.98��(g��)�ٷ��c(di��n)������������^�m(x��)��խ����c8�·���ȣ�9�·�ȫ������ˮ��a(ch��n)�����L1.23%�����M(j��n)��10�·����������Ӌ(j��)ˮ��a(ch��n)��ͬ���½��������B�m(x��)�Ă�(g��)�³��m(x��)��խ���������������ޣ��ұ����^(q��)���_ʼ�M(j��n)�붬��ʩ�����������Ј�����(hu��)��̫����D(zhu��n)���

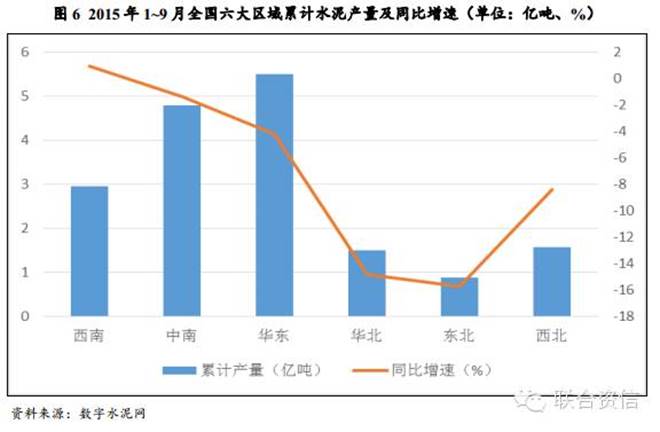

�ĸ���^(q��)������������2015��1~9�£����ϵ^(q��)��Ӌ(j��)ˮ��a(ch��n)���s2.95�|�������ͬ�����L0.95%������cȥ��ͬ�ڳ�ƽ��������^(q��)��Ψһ��Ӌ(j��)ˮ��a(ch��n)�������L�ą^(q��)��������Ć����������꼾ʩ������Ӱ����9�·݆���ˮ��a(ch��n)��ͬ�Ȝp��2.38%���h(hu��n)�Ȝp��1.82%����2015��1~9�����������ϵ^(q��)��Ӌ(j��)ˮ��a(ch��n)���s4.8�|����ͬ�������½������������������խ��������»��p�����9�·݆���ˮ��a(ch��n)��ͬ��С���������������Ј��ձ���Ե���r�£����ϵ^(q��)ȫ�������������������^�鷀(w��n)�����Ј�����������2015��1~9�£��A�|�^(q��)��Ӌ(j��)ˮ��a(ch��n)����5.5�|���������ͬ���½�4.21%���9�·݆���ˮ��a(ch��n)���h(hu��n)�Ⱥ�ͬ���p�p���L���Ј������������������2015��1~9�������A���^(q��)��Ӌ(j��)ˮ��a(ch��n)���s1.5�|������ͬ���½�14.8%������9�·݆���ˮ��a(ch��n)���h(hu��n)�Ⱥ�ͬ�Ⱦ��ʬF(xi��n)�½�څ���������������m(x��)�»������y���߳��������2015��1~9�������|���^(q��)��Ӌ(j��)ˮ��a(ch��n)��8809�f����ͬ���½�15.7%������h(hu��n)�Ƚ����p�������������ȫ�������»����(y��n)�صą^(q��)�Ć���ˮ��a(ch��n)����������9�·�����������ů��������ͬ�Ȅt�½�5.52%��2015��1~9����������^(q��)��Ӌ(j��)ˮ��a(ch��n)���s1.58�|����ͬ���½�8.4%������Ӌ(j��)����ͬ�������sС����9�·݆���ˮ��a(ch��n)���^�������Мp�٣�������1.4%�������ͬ���½�3.09%������w������������ļ����DZ���ʩ��������������^(q��)��ȫ���Ј�������y�õ������Ժ��D(zhu��n)��

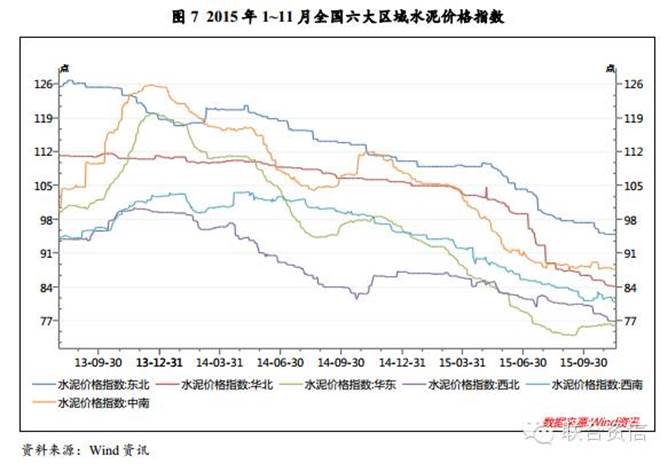

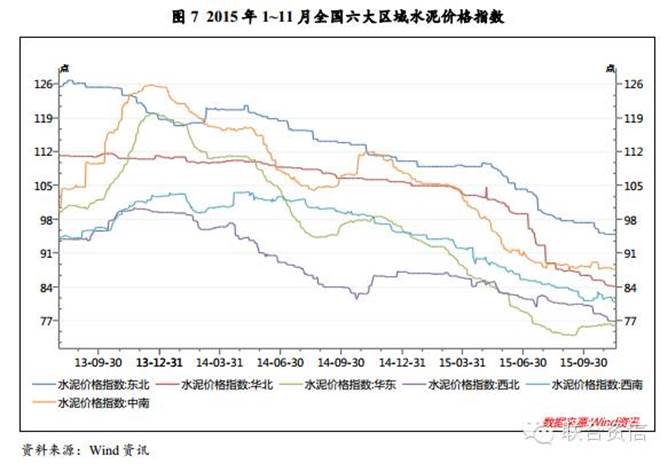

2.ˮ���r(ji��)��

ˮ���N�۴������@�ą^(q��)����������������a(ch��n)Ʒ�r(ji��)����Ҫ�Ʌ^(q��)�����P(gu��n)ϵ�����a(ch��n)�ɱ��Q�����ڮa(ch��n)���^ʣ���������»����΄������ˮ���r(ji��)��������У�2015���ԁ�����Ї�ˮ���r(ji��)��ָ��(sh��)���²����½���2015��10��30�՞�81.45���ͬ�ڣ�ȫ��ˮ����r(ji��)����266.60Ԫ/������ͬ���½�15.74%���11��30�����ȫ��ˮ���r(ji��)��ָ��(sh��)�M(j��n)һ������80.47��������܇��Һ��^��(j��ng)��(j��)���ٷž�Ӱ����2015��ˮ���Ј����w���F(xi��n)�����������օ^(q��)�������������υ^(q��)���F��ʡ�������a(ch��n)��ጷ�Ӱ�������r(ji��)����F(xi��n)��������������]��2015��ˮ���ИI(y��)ƣܛ�B(t��i)���@����������϶���(sh��)�ڽ��a(ch��n)�����t�_����ʩ���M(j��n)�ȣ��A(y��)Ӌ(j��)2016�����ϵ^(q��)�����a(ch��n)�܌�����2015�����������ȥ��ͬ��ˮ���r(ji��)�����(sh��)�^�������ܷ��خa(ch��n)�ИI(y��)Ӱ�ή�s�^���(y��n)���������A�|�^(q��)����(sh��)��I(y��)���ԃr(ji��)�Q��������r(ji��)�����»��������A���^(q��)ˮ���r(ji��)�����ڵײ��ą^(q��)����������f���m(x��)�»�����ú�r(ji��)�ɱ��½��^�m(x��)���_�r(ji��)���µ����g���������(j��)Wind�YӍ��(sh��)��(j��)�@ʾ���2015��10���������A�����|������������A�|��������Ϻ����ϵ^(q��)PO42.5ˮ����r(ji��)�քe��313.03Ԫ/���������291.93Ԫ/������248.55Ԫ/������248.48Ԫ/��������250.89Ԫ/����256.71Ԫ/����ͬ�Ƚ����քe��10.85%������16.27%��12.24%���19.34%��16.02%��15.79%���

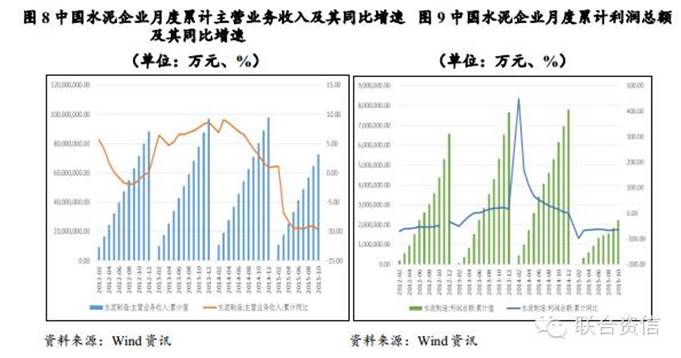

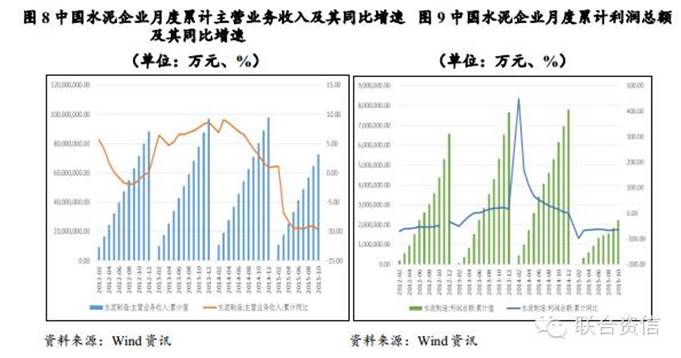

3.ˮ����I(y��)��(j��ng)��(j��)Ч��

����ˮ�ˇ�����ԣ�����Ҏ(gu��)ģ�^С�����N���c�a(ch��n)�����������2015��1~9�������S��ˮ��a(ch��n)���̓r(ji��)����p�p�»���������Ї�ˮ���ИI(y��)��Ӌ(j��)��(sh��)�F(xi��n)����6464�|Ԫ���ͬ���½�9.09%���S���a(ch��n)���»���ˮ�����a(ch��n)���a(ch��n)���������M(j��n)һ��������������f�ȳɱ��o�����?j��n)�������Լ�����ֵ���˶����߸ĸ������Ӱ�����ͬ�ڃH��(sh��)�F(xi��n)����183.96�|Ԫ����ͬ�ȴ���»�65.46%�������������9�·݆���(sh��)�F(xi��n)����27.34�|Ԫ������^�������^������������ӯ��ˮƽ�������D(zhu��n)��������cǰ������Ƚ������^����������w�����������ˮ���r(ji��)���^�m(x��)�S�ֵײ���ʎ���飬�ИI(y��)ӯ��ˮƽ�����»�����

��ȫ������^(q��)��ˮ���Ј��������~��������2015��ǰ�����ȱ����^(q��)�����A���^(q��)�������~�»����m(x��)�ӄ����������̝�p����(y��n)�صą^(q��)������������w������ȫ�ИI(y��)��ӯ��ˮƽ�����������������DZ����^(q��)ˮ����������������|���^(q��)��(sh��)�F(xi��n)Ť̝��ӯ���������������~ͬ���»������_(d��)95%�����������^(q��)��(sh��)�F(xi��n)�p̝��1~9����Ӌ(j��)̝�p1.69�|Ԫ�����1~10����Ӌ(j��)������(sh��)�F(xi��n)Ť̝��ӯ����2015��1~9����������Ϸ��^(q��)����ܱ���ӯ����������A�|�^(q��)�����ϵ^(q��)��ȫ�ИI(y��)����ؕ�I(xi��n)�^������������ϵ^(q��)�m��ӯ��������������꼾ʩ���������r(ji��)���a(b��)��Ӱ����ӯ���ڳ��m(x��)�½�������8����9�ɂ�(g��)�����B�m(x��)���F(xi��n)̝�p����

�M(j��n)���ļ��������S��������ů�ځ��R���������^(q��)���_ʼ��(sh��)ʩ�e(cu��)�����a(ch��n)�����������M(j��n)����������������ڃ�(n��i)�r(ji��)���ԕ�(hu��)�ڵײ��P������������^(q��)��ˮ����I(y��)��(j��ng)�I�����Ӵ�����S������(ji��)����������͡���(w��n)���L�����ߌ��̶��Y�a(ch��n)Ͷ�Y������(d��ng)����ϲ�ʡ�����Ј����������^�ߵ^(q��)�r(ji��)������С���ϝq����������������ϲ��Է�(w��n)�r(ji��)����������w������2015����^��(j��ng)��(j��)���Љ������������ˮ���ИI(y��)�������������wЧ���»���(y��n)�أ���ˮ���ИI(y��)�ʬF(xi��n)�@���ġ��Ϗ�(qi��ng)������څ���������I(y��)ӯ��ˮƽ����^��

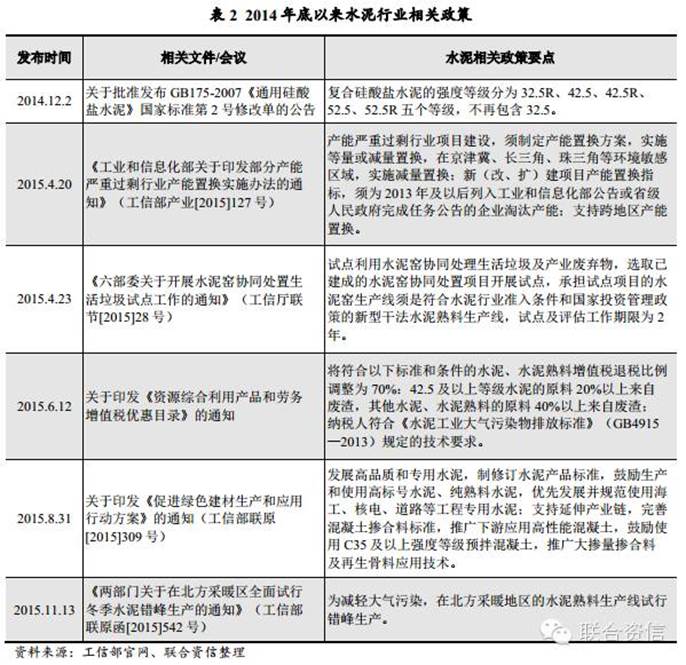

������ИI(y��)����

�S��ˮ��a(ch��n)���^ʣ���}�������@�����P(gu��n)����ˮ��a(ch��n)���^�����L��������M(j��n)�ߘ�(bi��o)̖(h��o)ˮ��a(ch��n)Ʒ�l(f��)չ�������ܼ����_(t��i)��ԔҊ�±�2������������߃�(n��i)�ݿ�����Ҫ�漰�^ʣ�ИI(y��)�(xi��ng)Ŀ���O(sh��)�a(ch��n)���ÓQ������������ȡ��32.5��(f��)�Ϲ����}ˮ�ࡢ������ֵ���˶��������l�����������M(j��n)�Gɫ�������a(ch��n)��ˮ��G�f(xi��)ͬ̎�����������ȷ��棬�^�����ďć�(y��n)�������a(ch��n)�������̭���a(ch��n)�����Ҏ(gu��)���ИI(y��)��(zh��n)������������`Ҏ(gu��)�ڽ����{(di��o)��ˮ���^ʣ�a(ch��n)�ܵ��ֶ�������(chu��ng)�������

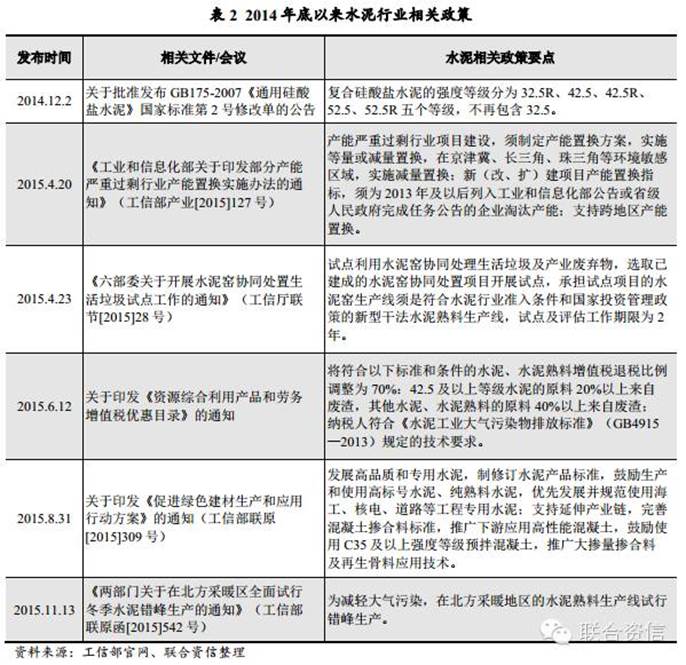

���w������2015���ԁ���ˮ���ИI(y��)���P(gu��n)������Ҫ�������·��棺�ٳ���(d��o)��ȡ��32.5��(f��)�Ϲ����}ˮ��������32.5��(f��)��ˮ����(bi��o)��(zh��n)ȡ���������Ӹߘ�(bi��o)̖(h��o)ˮ��a(ch��n)��������(d��ng)ˮ���r(ji��)��������һ���̶��ϻ��������^ʣ�a(ch��n)�ܣ������������(j��)֮ǰ����ֵ���˶����ߣ�ˮ�����a(ch��n)ԭ���Г����U������������30%���������(sh��)����ֵ��100%���������������2015��7��1�����������YԴ�C�������˶���100%�������˸Ğ��˶�������70%��������Ҍ��h(hu��n)����(bi��o)��(zh��n)���ӏć�(y��n)������42.5�����ϵȼ�(j��)ˮ���ԭ��20%���ρ��ԏU����������ˮ�����ˮ�����ϵ�ԭ��40%���ρ��ԏU����ʹ���a(ch��n)�͘�(bi��o)̖(h��o)ˮ�����I(y��)�y�ȼӴ������Ŀ���ǹĄ�(l��)�ߘ�(bi��o)̖(h��o)ˮ�����a(ch��n)��������ʹ��I(y��)�M(j��n)�м��g(sh��)��(chu��ng)����������ߏU���ē���������ͬ�r(sh��)�_���a(ch��n)Ʒ���|(zh��)���������Ȼ������Ї�ˮ��a(ch��n)����32.5��(qi��ng)�ȵȼ�(j��)��(f��)�Ϲ����}ˮ��sռ50%����ˮ����I(y��)���뼰����ؕ�I(xi��n)�^�������ҏV����(y��ng)�����r(n��ng)��ˮ���Ј�����ȡ��32.5��(f��)��ˮ���v�̌��^�����L���ڮa(ch��n)�܇�(y��n)���^ʣ�ИI(y��)�(xi��ng)Ŀ���O(sh��)���회�(sh��)ʩ������p���ÓQ���ھ�������L���ǡ������ǵȭh(hu��n)�����Ѕ^(q��)�����������(sh��)ʩ�p���ÓQ�����ԇ�c(di��n)����ˮ��G�f(xi��)ͬ̎�������������a(ch��n)�I(y��)�U����xȡ�ѽ��ɵ�ˮ��G�����ɷ�ˮ���������a(ch��n)�����f(xi��)ͬ̎���(xi��ng)Ŀ�_չԇ�c(di��n)����Ŀǰ����ѽ��ɵ�ˮ��G�f(xi��)ͬ̎�����������(xi��ng)Ŀ��ˮ����I(y��)����������ˮ�ࡢ�A��ˮ����������Ї��вļ��F(tu��n)����˾�������������ˮ������˾�ͺ���ͬ��ˮ��ɷ�����˾���������

2015��11��13������������Ų��ͭh(hu��n)�����o(h��)��(li��n)���°l(f��)���ɲ��T�P(gu��n)���ڱ�����ů�^(q��)ȫ��ԇ�ж���ˮ���e(cu��)�����a(ch��n)��֪ͨ�������Ų�(li��n)ԭ��[2015]542̖(h��o)�����������p�p�����Ⱦ��������a(ch��n)�܇�(y��n)���^ʣì��������ڱ�����ů�^(q��)��ˮ���������a(ch��n)��ԇ���e(cu��)�����a(ch��n)�����Г�(d��n)����ů�����f(xi��)ͬ̎�ó�������������Σ�U(xi��n)�U��������΄�(w��)���������a(ch��n)�����������2015�궬������ˮ���e(cu��)�����a(ch��n)��ԇ�з����M(j��n)һ���U(ku��)���������@�������Ʈa(ch��n)�܇�(y��n)���^ʣ��������I(y��)Ч��l(f��)�]һ�����������������ˮ����I(y��)��(j��ng)�IЧ���(hu��)���һ��Ӱ푡�

���w�������������ּ�����M(j��n)�ߘ�(bi��o)̖(h��o)ˮ��a(ch��n)Ʒ���Gɫ���ĵ��ƏVʹ�ã�����̭�͘�(bi��o)̖(h��o)ˮ��a(ch��n)Ʒ�����ԓ�(xi��ng)�{(di��o)�ض��ڃ�(n��i)����I(y��)Ӱ����ޣ�������������^�m(x��)��(y��n)�������a(ch��n)�������������(d��o)��^(q��)��a(ch��n)�ܵ�����p���ÓQ�������a(ch��n)Ʒ�Y(ji��)��(g��u)�{(di��o)�����a(ch��n)�܃�(y��u)�����Ϻ͇�(y��n)����Ⱦ���ŷ�������ᳫ�e(cu��)�����a(ch��n)������ˮ���ИI(y��)����Ҫ���{(di��o)�����

�塢ˮ��l(f��)����I(y��)���÷���

����2015��9�µ����������m(x��)�ڃ�(n��i)��ˮ��l(f��)����I(y��)�������й�ļ���Â�Ʒ�N����24����������mȻ���]�����պ��ݼ��F(tu��n)����؟(z��)�ι�˾��ˮ���ИI(y��)��(n��i)����Ҫ��λ�������������џo���m(x��)�ڃ�(n��i)��ȯ�����o���@ȡ��2014���ԁ���ؔ(c��i)��(w��)��(sh��)��(j��)�������Ա���δ��������ӱ��M(j��n)�нy(t��ng)Ӌ(j��)�����������·������ڴ��m(x��)�ڃ�(n��i)24��ˮ��l(f��)����I(y��)���P(gu��n)��(sh��)��(j��)����

�ļ�(j��)�e�ֲ�������ˮ���ИI(y��)�������Y�a(ch��n)�����a(ch��n)Ʒͬ�|(zh��)������N�۰돽���@�����c(di��n)���ʶ���I(y��)��(j��ng)�IҎ(gu��)ģ��������a(ch��n)�I(y��)朅f(xi��)ͬ����������^(q��)����(sh��)�������سɞ������I(y��)���û��������Ҫ���أ�ˮ���ИI(y��)�l(f��)�������w��(j��)�e�ֲ����Y�a(ch��n)Ҏ(gu��)ģ������뼰����Ҏ(gu��)ģ��ˮ��a(ch��n)�������^(q��)���λ������ɖ|��(sh��)���ȷ���Ҳ���F(xi��n)�����@�IJ���������

��I(y��)���|(zh��)����������24��ˮ���ИI(y��)�l(f��)�����������16�Ҟ�����������I(y��)�����ط����Yί����I(y��)���6�Ҟ���I��I(y��)��2�Ҟ����Y��I(y��)�������������������w�L�����õȼ�(j��)��AAA��ˮ���ИI(y��)�l(f��)����ȫ��������������I(y��)��������w�L�����õȼ�(j��)��AA+��ˮ���ИI(y��)�l(f��)���˳��A��ˮ��ɷ�����˾�����Y��I(y��)�������t�{�عɼ��F(tu��n)����˾����I��I(y��)�����������������ӹ�˾��ط����Yί����I(y��)�������ڸ��ԅ^(q��)���(n��i)������֧�����ȴ��������Ҏ(gu��)ģ��(sh��)���^��(qi��ng)���������g(sh��)ˮƽ���M(j��n)�����

��(j��ng)�I������������ˮ���ИI(y��)�İl(f��)���˴���ȡ����a(ch��n)�I(y��)朵ķ�ʽ�������I(y��)��(w��)��K�ąf(xi��)ͬ�l(f��)չЧ��(y��ng)�����Թ�(ji��)�s�ɱ��ͷ�ɢ�L(f��ng)�U(xi��n)��������Ŀǰ�����w���ü�(j��)�e��ߵĵ�һ���(du��)ˮ��l(f��)���˳��Ѿ߂�������ˮ��v��a(ch��n)�I(y��)���������ڙM�����P(gu��n)�a(ch��n)�I(y��)���挍(sh��)��Ҳ��(qi��ng)������漰�����Ͳġ��p�|(zh��)��������������w�S�͏�(f��)�ϲ��ϵ��T���I(l��ng)�����������w��(j��)�e��AA+�Ĵ���ˮ��l(f��)�����������ڿv��a(ch��n)�I(y��)����췽����ȡ��һ����Ч�������v��a(ch��n)�I(y��)朾C�ϸ�����(sh��)����(qi��ng)���漰��Ʒ�������������ˮ���b�乤�̼�ɰʯ���ϵȘI(y��)��(w��)��K��

�^(q��)����λ�������ˮ���ИI(y��)�l(f��)�����ڸ��ԅ^(q��)���(n��i)��(y��u)��ͻ�����Ϸ�ˮ�����������(li��n)ˮ���������ˮ��ͱ���ˮ������Ї����Ĺɷ�����˾�����º��Q���н��ġ�������I(y��)���քe���A�|�^(q��)��������A�е^(q��)����������ϵ^(q��)�͖|���^(q��)ˮ�����^��I(y��)֮һ�����вĹɷ�ˮ��a(ch��n)�ܼ����������^(q��)����������������������������K���������յȵأ��������ݼ��F(tu��n)ˮ��a(ch��n)�ܸ��wȫ���ֵ^(q��)�����������в��͖|���^(q��)�^(q��)λ��(y��u)�����@����������ɶ�Ҵ���ˮ����I(y��)�����|�l(f��)չ���F(tu��n)�����������ɷ����A���^(q��)�Ј�ռ���ʸ������A��ˮ��������Ј����^������ց�̩��|���^(q��)���ˮ�����a(ch��n)��I(y��)����ɽ�|ɽˮ��ɽ�|�^(q��)�����^��I(y��)����������ˮ���ں��Ϻ��|���Ј�ռ�����^��������t�{�عɼ��F(tu��n)���ϲ�ʡ���Ј�ռ���ʸ��������ˮ��������^(q��)���ˮ�����a(ch��n)��I(y��)�������Ĵ�������Ĵ�ʡ��(n��i)�ڶ���ˮ�����a(ch��n)��I(y��)��

��(j��ng)�I��r��������������ڃ�(n��i)Ӱ�ˮ����I(y��)����Ʒ�|(zh��)�ֻ���������Ҫ����I(y��)���څ^(q��)���ИI(y��)����ȵ��߄��Լ�������I(y��)�څ^(q��)���(n��i)�Ŀ�����������������������һ������������^(q��)���(n��i)ˮ���ИI(y��)�����P(gu��n)ϵ�Q���˅^(q��)���ИI(y��)����ȬF(xi��n)���δ���߄�����2014���ԁ������܇��Һ��^��(j��ng)��(j��)���ٷž�����̶��Y�a(ch��n)Ͷ�Y��������ͷ��خa(ch��n)���ٴ���»�������Ӱ�����������w����ȫ��ˮ���ИI(y��)�����������������ˮ���r(ji��)�����������ȫ�ИI(y��)���wӯ�����������^������»���Ȼ���օ^(q��)������������ܴ���ˮ�����F·�Ȼ����(xi��ng)Ŀ��������������ϵ^(q��)��ȫ������^(q��)����������֧������@���ĵ^(q��)���������^(q��)�����»��Ȟ��@����������һ���棬ˮ���ИI(y��)���w�a(ch��n)���^ʣ���^���(y��n)�����Ȼ�����ϵȅ^(q��)���(n��i)�����a(ch��n)�ܲ���ӿ�F(xi��n)����(d��o)�����ϵ^(q��)ˮ���r(ji��)���a(b��)����������ͬ�ȴ���»�����ͬ�r(sh��)���]ˮ���ИI(y��)���o������ɷ������������������������ُ�(qi��ng)�����^(q��)���(n��i)ˮ���r(ji��)��ͮa(ch��n)���ľC��Ӱ푡����������ą^(q��)����������������ˮ���ИI(y��)�������@���N�۰돽��������^(q��)���Ј�ռ�����^�ߵĴ�����I(y��)���Ƅ�(d��ng)�^(q��)����������������r(ji��)�������һ��Ԓ�Z��(qu��n)������Ķ�����(d��ng)�^(q��)���γ����ø�������������^(q��)���(n��i)����ˮ����I(y��)�a(ch��n)�ܼ��ж�Խ�ߣ������������Ч���������@����I(y��)�g�څf(xi��)ͬ�ޮa(ch��n)���r(ji��)�ȷ���������γɺ������������֮����^(q��)���(n��i)С����I(y��)ռ���^���������t�����څf(xi��)ͬ�l(f��)չ��������M(j��n)����(d��o)���Ը����@����������I(y��)�铌ռ�Ј����~��ˮ���ۃr(ji��)��������������^(q��)��������w������������Ϸ��^(q��)��ˮ����I(y��)����Ч����(y��u)�ڱ����^(q��)�����������|���^(q��)���M(j��n)�vˮ����I(y��)�����^���Үa(ch��n)���^ʣ���}�^�p���ڱ�������^(q��)���п����������^�����

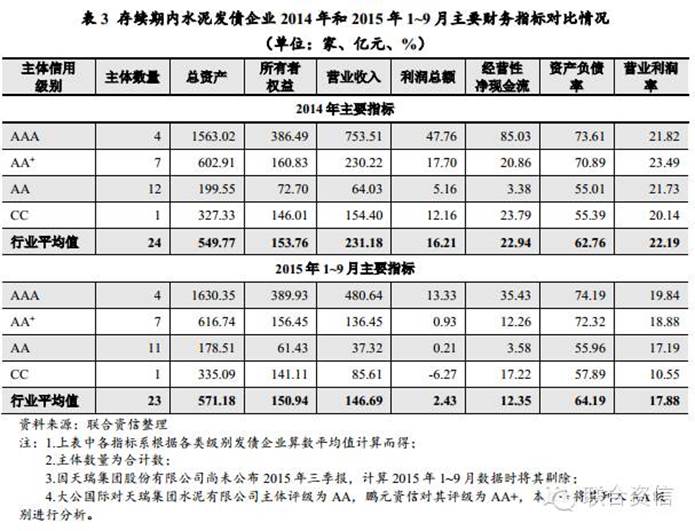

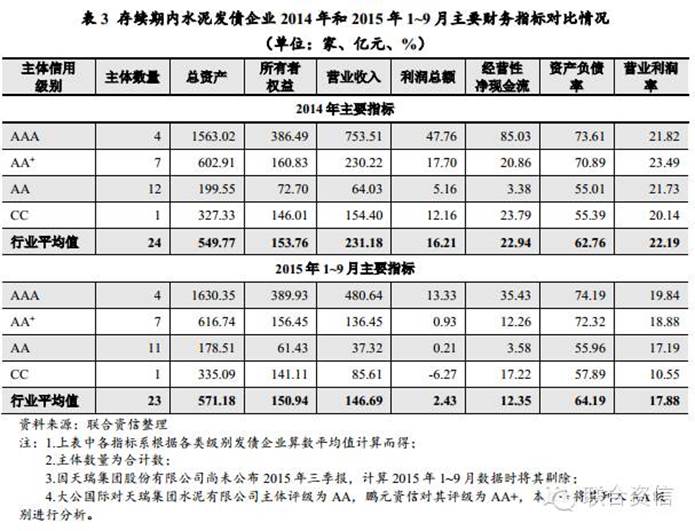

2015���ԁ�������ˮ����I(y��)ؔ(c��i)��(w��)��r���������C�Ͽ��]��3�ͱ�4����څ�����£���1����I(y��)�Ă���(w��)ؓ(f��)��(d��n)ָ��(bi��o)�S�����w�L�����õȼ�(j��)���½����������ͣ�AAA��AA+��I(y��)����(w��)ָ��(bi��o)��ֵ�������AA��I(y��)����(w��)ָ��(bi��o)��ֵ�����½��������w�L�����õȼ�(j��)�ߵ���I(y��)�ڽ�����e�O�U(ku��)����ͬ�r(sh��)�������^�صĂ���(w��)ؓ(f��)��(d��n)�������Ҹ�λ�\(y��n)�У����S��ˮ���ИI(y��)�a(ch��n)���^ʣ��(y��n)������½�ˮ�����a(ch��n)���p�٣����w���������2015��ˮ����I(y��)����(w��)ؓ(f��)��(d��n)�^2014���׃��(d��ng)��������HС���������������2��2014����������������~���F(xi��n)��̝�p��ˮ��l(f��)����I(y��)3�ң��քe�鼽�|�l(f��)չ���F(tu��n)����؟(z��)�ι�˾�����ɽ���|ˮ��ɷ�����˾���½����ɽ��Ļ��������F(tu��n)���ɷ�����˾��2015��1~9�������mȻú̿�ɱ������M(j��n)һ���p����������ˮ��a(ch��n)���̓r(ji��)��ͬ���»��Լ���ֵ���˶�����׃��(d��ng)Ӱ�����������I(y��)�������~ռ2014��ȫ����ش���½�����δ���^75%��������2014���������~̝�p��3����I(y��)��2015��ǰ������̝�p�ӄ��������ͬ�r(sh��)������2015��1~9�£��������~̝�p��I(y��)�����½���ɽˮ��ɷ�����˾���������ց�̩�����F(tu��n)���ɷ�����˾������Ĵ��p�Rˮ��ɷ�����˾��ɽ�|ɽˮˮ�༯�F(tu��n)����˾�����������ɽ�|ɽˮˮ�༯�F(tu��n)����˾2014��r(sh��)���w�L�����õȼ�(j��)��AA+���2015���ԁ�����ɽˮˮ����ƙ�(qu��n)������(d��o)����I(y��)��(w��)��ؔ(c��i)��(w��)�L(f��ng)�U(xi��n)��������������(d��ng)���L(f��ng)�U(xi��n)�E���������(w��)�������ڃ������L(f��ng)�U(xi��n)�O������������\�Ň��H�������{(di��o)�����w�L�����õȼ�(j��)�����2015��11��11��������������{(di��o)��CC��2015��11��12�յ��ڵġ�15ɽˮSCP001��δ�ܰ������~�����������ɞ�ˮ���ИI(y��)�҂�ȯ�`�s����I(y��)�����¼���?q��)��?d��o)�½��ڙC(j��)��(g��u)���a(ch��n)�ܱ��ч�(y��n)���^ʣ��ˮ����I(y��)���J�վo��������Ӱ�ˮ����I(y��)�l(f��)����ֱ�����Y�������Ŀǰ����ˮ����I(y��)���ڂ���(w��)ռ���^�����������ه�������Y�F(xi��n)���(y��n)�������(y��ng)��(y��n)���Y��朔��ѵ�����(d��ng)���L(f��ng)�U(xi��n)������������������Ʊ�Լ������Y�a(ch��n)�Ĺ��ʃr(ji��)ֵ׃��(d��ng)�����Ͷ�Y����Ӱ��������ˮ����I(y��)���I�I(y��)��(w��)̝�p�������(y��n)�ء���3���ܽ����ˮ�����a(ch��n)���ڽ��(xi��ng)Ŀ�p��Ӱ�������ˮ��l(f��)����I(y��)������(d��ng)�Y���������ӣ�����(d��ng)����(d��ng)ؓ(f��)��Ҏ(gu��)ģ���������������(d��ng)���ʶ�̎��100%���µĵ�λˮƽ������2015��9�µ��������w�L�����õȼ�(j��)��AAA����I(y��)����(d��ng)�����^2014���׃��(d��ng)��������������(j��)�e��I(y��)���w�ʬF(xi��n)С���½�څ�����ͬ�r(sh��)��2015��1~9����������AA��(j��)�e��I(y��)��(j��ng)�I���(d��ng)�F(xi��n)����������ֵ�^2014��׃��(d��ng)�^С�⣬������(j��)�e��I(y��)���^2014���@���»����������AA��(j��)�e��I(y��)��(j��ng)�I���(d��ng)���F(xi��n)������ֵ������һֱ̎���^��ˮƽ����H���^3�|Ԫ���@ʾ����(j��)�eˮ��l(f��)����I(y��)��(j��ng)�I���(d��ng)���������������(j��ng)�I���(d��ng)�F(xi��n)���������ڂ���(w��)�ĸ��w�̶Ƚ����������ˮ��l(f��)����I(y��)���ڃ����������w�^������������L�ڃ�����������������2015���ԁ���ˮ���ИI(y��)��(n��i)�l(f��)����I(y��)��̎������̝�p��B(t��i)�������Ϣ����(w��)Ҏ(gu��)ģ���w�ʬF(xi��n)���Lڅ������������w����������������������4�������Ƴ��ĭh(hu��n)������������(bi��o)��(zh��n)��u�����Լ��e(cu��)�����a(ch��n)���ߵ����B(t��i)�������ˮ����I(y��)δ���Y������Ӵ��������a(ch��n)���������½����䃔�����������M(j��n)һ�������Ŀ��������

��4�в��֮���ָ��(bi��o)��ɣ���1��2015��1~9�£��н���EBITDA��105.10�|Ԫ�������@����������AAA�ȼ�(j��)ˮ��l(f��)����I(y��)���������Ҫϵ�н���ˮ�����a(ch��n)���a(ch��n)��Ҏ(gu��)ģ�^�������ÿ��̶��Y�a(ch��n)���f���M(f��i)�û���Ϣ֧���^�����£���2��2015��1~9���������|�l(f��)չ���F(tu��n)�ͼ��|ˮ���������~ռ2014����طքe��897.14%��546.31%�����@����������AA+�ȼ�(j��)ˮ��l(f��)����I(y��)���������Ҫ����2014������������~�ў�ؓ(f��)ֵ��������քe��-1.55�|Ԫ��-1.79�|Ԫ�����2015��1~9�£�����̝�p���ȼӴ������������~�քe��-13.90�|Ԫ��-9.79�|Ԫ��������½����ɽ��Ļ��������F(tu��n)���ɷ�����˾��r��ƣ�������ˮ��l(f��)����I(y��)ؔ(c��i)��(w��)���F(xi��n)һ���2014���������~��δ���F(xi��n)̝�p�������2015���ԁ��������~�_ʼ��u�p�ٻ����F(xi��n)��̝�p�����磺�½���ɽˮ��ɷ�����˾�����

���w����������2015���ԁ���ˮ���ИI(y��)�½����a(ch��n)���p����������Ї�ˮ��l(f��)����I(y��)����(w��)ؓ(f��)��(d��n)�^2014���׃��(d��ng)����������������(d��ng)ؓ(f��)��ռ�����������ڃ��������������������ɽˮˮ����ȯ�`�s�@ˮ���ИI(y��)����(d��ng)�ԉ����������mȻú̿�r(ji��)��ij��m(x��)����ʹ�ɱ��ˉ������⣬ˮ���ИI(y��)����ͬ���»�����ֵ���˶����߸ĸ(d��o)����I(y��)�������~����½�������]���Ǹ��F(xi��n)�����f�ɱ�����(j��ng)�I���(d��ng)�Կɱ��F(xi��n)�����������������˾�����ͬF(xi��n)����������(w��)�������������������]��ˮ���ИI(y��)�a(ch��n)���^ʣ���}���^���(y��n)��������^(q��)���^�鼤������ؓ(f��)��ˮƽ��λ�\(y��n)��������������������д����Ƶ�������������ИI(y��)���w����Ʒ�|(zh��)���������

��������ИI(y��)չ��

չ��2016��ˮ���ИI(y��)�������ИI(y��)�������������2015���ԁ����������һ��һ·��������f(xi��)ͬ�l(f��)չ���L����(j��ng)��(j��)���������¾C�Ϲ��Ƚ��O(sh��)��������������l������������Ͷ�Y����Դ���һ���Ĝ����ԣ������(xi��ng)ĿͶ�Y�M(j��n)չ�����A(y��)�����������ˮ���ИI(y��)֧�����õ����A(y��)����������օ^(q��)��ˮ���r(ji��)����2015��9������10�·��mȻ�ʬF(xi��n)С���ϝq�������څ^(q��)��(ji��)�������������ИI(y��)�������µ��a(b��)�q�������������������M��2015���ԁ�����؛�Ō��������^�錒��������������خa(ch��n)Ͷ�Y�����ڿ�������ͨ������������������ľ����Ў��������ȥ����������ֻ���(y��n)�ء���������w������ˮ���ИI(y��)����������@���Ը������д��r(sh��)�������

���ИI(y��)���o���������2015�����ϡ���(n��i)�������������ȵ���Ͷ�a(ch��n)���֮a(ch��n)�ܣ���֮2015��ˮ����I(y��)ӯ���ձ��»��B(t��i)���@�������������I(y��)���t�������ž��ڽ��a(ch��n)��ʩ���M(j��n)���������2016�������a(ch��n)��ͬ�����ٌ������^�m(x��)�»�������ʹ�����a(ch��n)�ܜp�������Ŀǰˮ����I(y��)����ӯ���»���������(w��)ؓ(f��)��(d��n)�^��������a(ch��n)�������ʇ�(y��n)�ز����������y�Գ��F(xi��n)��Ҏ(gu��)ģ�IJ�ُ�ؽM�������^ʣ�a(ch��n)������������2015��11��10�յ�����ؔ(c��i)��(j��ng)�I(l��ng)��(d��o)С�M��(hu��)�h�����������(x��)��ƽ����ӛ��ʾ�����m�ȔU(ku��)�������ͬ�r(sh��)���������ӏ�(qi��ng)���o��(c��)�Y(ji��)��(g��u)�Ըĸ������������߹��o�wϵ�|(zh��)����Ч�ʡ�����@��������������o��(c��)�ĸ�ĸ����������ζ�������費����������(n��i)�蝓���Ϳ��g������r�£����(j��ng)��(j��)�l(f��)չ�������c(di��n)����ԭ�������������D(zhu��n)׃?y��u)鹩�o����ͬ�l(f��)�������δ���Ї���(j��ng)��(j��)������ע��Ч���|(zh��)����������D(zhu��n)׃��(j��ng)��(j��)�l(f��)չģʽ��������ˮ���ИI(y��)�����������(d��o)�^ʣ�a(ch��n)�ܹ��o��(c��)�p���ͼӴo��(c��)�Y(ji��)��(g��u)���{(di��o)�����(hu��)�ɞ鹩�o��(c��)�ĸ�������c(di��n)������һ����a(ch��n)�ܹ��o��(c��)�p����������Ї�һֱ��������̭ˮ���ИI(y��)���a(ch��n)�ܣ���(y��n)�������a(ch��n)���������������M(j��n)�����a(ch��n)�ܵĵ�����p���ÓQ����С���a(ch��n)���m�õ�����̭����������Ŀǰ����ˮ����I(y��)������(j��ng)�I�����^��Ҏ(gu��)ģ�IJ�ُ���y��Ѹ�ٳ��F(xi��n)�������ˮ����I(y��)ˮ��a(ch��n)���^ʣ�F(xi��n)�����^���(y��n)����������������o��(c��)�Y(ji��)��(g��u)���{(di��o)���������������(hu��)��(c��)����ȡ��32.5��(bi��o)̖(h��o)ˮ�࣬ȡ��32.5��(bi��o)̖(h��o)ˮ�����p�����u����ĥվ�����������������g�ӵ������ˁ���ˮ���ĥվ��ˮ��a(ch��n)���������42.5ˮ����������ռ���^�ߣ��͘�(bi��o)̖(h��o)ˮ���ȡ�����ɉ��s���Ϯa(ch��n)������ͬ�r(sh��)�����������³��_(t��i)����ֵ���˶����߸ĸҲ���ڹĄ�(l��)�ߘ�(bi��o)̖(h��o)ˮ�����a(ch��n)����������w��������ˮ��a(ch��n)Ʒ�ĸ���(hu��)�ɞ鹩�o��(c��)�ĸ�������c(di��n)���Ȼ�����Ї�ˮ��a(ch��n)����32.5��(qi��ng)�ȵȼ�(j��)��(f��)�Ϲ����}ˮ��sռ50%���������ˮ����I(y��)���뼰����ؕ�I(xi��n)�^���������ҏV����(y��ng)�����r(n��ng)��ˮ���Ј���ȡ��32.5��(f��)��ˮ���v�̌��^�����L����

��ˮ����I(y��)ؔ(c��i)��(w��)���F(xi��n)�����Y�h(hu��n)��������������ˮ����I(y��)2015��̝�p���_ʼ���Qʳδ�������������������S��I(y��)δ���������ў�ؓ(f��)ֵ�����mȻˮ����I(y��)�F(xi��n)����Ŀǰ�Ԟ���ֵ���������ֵ����λ�������K��(y��ng)���~���(y��n)���������댍(sh��)�F(xi��n)�|(zh��)���^�����ˮ����I(y��)���ڂ���(w��)ռ���^��������������(j��ng)�I���(d��ng)�F(xi��n)�����y�Ԍ�(sh��)�F(xi��n)�������D(zhu��n)���������ⲿ���Y�����^�ߣ��S��ɽˮˮ�����Â��`�s�¼����l(f��)�������������I(y��)�Y��朔����L(f��ng)�U(xi��n)�����������

���w���������A(y��)Ӌ(j��)�Ї�ˮ���ИI(y��)���ڃ�(n��i)�����w���^�m(x��)̎�������������������I(y��)��(j��ng)�I�L(f��ng)�U(xi��n)�Ӵ�����������ИI(y��)�^(q��)�����^��(qi��ng)�������^(q��)�����΄ݳʬF(xi��n)���@����M(j��n)������ͬ�^(q��)���ˮ����I(y��)��(j��ng)�IЧ��Ӱ푳̶Ȳ�ͬ���ИI(y��)��(n��i)�ϱ��^(q��)��ֻ��F(xi��n)���(y��n)�����ˮ���ИI(y��)���L�ڰl(f��)չȡ�Q���ИI(y��)ȥ�a(ch��n)�ܻ������Ⱥ����M(j��n)�ٶȣ����w���������ˮ���ИI(y��)�����L(f��ng)�U(xi��n)�����ֻ��ґB(t��i)�������@����������څ^(q��)���(n��i)���A(ch��)�O(sh��)ʩ���O(sh��)�������M(j��n)�����^�õ؈�(zh��)���ޮa(ch��n)���r(ji��)��ƽ��ӯ����������I(y��)�����܉����ИI(y��)����ȵ��������б���������(w��n)���Ľ�(j��ng)�I�B(t��i)�����������^(q��)�����ң��r(ji��)����m(x��)��������������ܭh(hu��n)���ɱ���������Ӱ푴����I(y��)������ӯ��ǰ�����n��һζ��؛�Ō�������������Y�ɱ������ĸ����Ͻ�Q��ӯ�������»����Y�����������Ӵ�Ȇ��}